「FX」ローソク足2本以上で読み解く、初心者が最低限覚えておきたいローソク足の種類。

こんばんは(・へ・)

今回はローソク足2本以上絡めて相場のシグナルを読み解く、重要なローソク足の種類について記事にしてみましたので一緒に覚えていきましょう。

ローソク足は2本、3本の組み合わせで見ることで、ローソク足単体で見るよりもさらに相場の転換点を探る手掛かりになります。

ここでは代表的なものをざっくり解説しています。

それでは頑張って少しずつ覚えていきましょうー^^

●出会い線

| ※この図では赤色を(陰線)、青色を(陽線)を表しています。 出会い線は、前日の陽線(陰線)の終値と当日の陰線(陽線)の終値がほぼ同値になる形です。 この状況がみられるときは、これまでの動きが変化する可能性が高まったとみられますが、「反転するにはまだ力不足」だといえます。 |

●切り込み線、かぶせ線

| ※この図では青を(陽線)、赤を(陰線)で表しています。 ●切り込み線は当日(陽線)が前日の陰線の終値よりも安く始まり、陰線の中心値以上で引けた形になります。 長期の下降トレンドの後半に現れると、上昇に転じるタイミングと見るこができます。 ●「かぶせ線」は反対に、当日(陰線)が前日の陽線の終値よりも高く始まり、陽線の中心値以下で引けた形です。 それまでの上昇圧力に対して売りの勢いが上回ったことを表します。 長期上昇トレンド後半に現れたら売りに転じるタイミングと見ることができます。 |

●つつみ線

| ※この図では青を(陽線)、赤を(陰線)で表しています。 つつみ線は、前日の陽線(陰線)とは反対に、その前日の値幅をすっぽりと包みこむほどの大陰線(大陽線)が出る形です。 高値圏で大陰線のつつみ線が出ると、天井のサインと見ることができます。 反対に安値圏で大陽線のつつみ線が現れると、大底のサインと見ます。 |

●はらみ線

| ※この図では青を(陽線)、赤を(陰線)で表しています。 ●はらみ線は、前日の大陽線(大陰線)の値幅の範囲に収まる形で小陰線(小陽線)が現れる形です。 この形が現れると相場に新たな展開が予想されます。 さらにトレンドフォローするか、あるいは転換すると見て、次の動きについていくようにします。 |

●「窓と星」、「窓と窓埋め」

| ※この図では青を(陽線)、赤を陰線で表しています。 ●「窓と星」は、前日の勢いが余ってギャップとか窓と呼ばれる状態で、ポツンと星が出たような形です。 この星は為替相場の場合土日を挟んだとき以外はめったに見れませんが、それに近い形はおおく見られます。 ●「窓と窓埋め」は窓の典型で上昇の壱岐沖が非常に強いときか、あるいは流動性の低いときなどに見られます。 通常、窓が出た時には、その窓の半分、あるいは全てを埋めようとする動きが多く見られます。 |

●「毛抜き天井」、「毛抜き底」

| ※この図では青を(陽線)、赤を(陰線)で表しています。 毛抜き天井、毛抜き底は、短期的に見て天井か底かを判断するものです。 ●「毛抜き天井」は前日の陽線の高値と当日の高値がほぼ同レベルの時の組み合わせですが、当日の上昇の勢いが前日の高値を超えられなかったとみなされます。 ●「毛抜き底」は反対に前日の陰線の安値と当日の安値がほぼ同レベルの時の組み合わせです。 これは当日の下落の勢いが前日の安値を超えられずに戻されたとみなされます。 |

●「三川宵の明星」、「三川明けの明星」

| ※この図では青を(陽線)、赤を(陰線)で表しています。 ●「三川宵の明星」は、大陽線の後に上放れて、小さな陰線、陽線、あるいは寄引同時線が現れた後に陰線が出た形になります。 長期上昇トレンド後にこの形が現れると、天井を打って下落に転換するサインとみなします。 ●「三川明けの明星」は、大陰線の後下放れて、小さな、陽線や陰線、あるいは寄引同時線が現れた後に陽線が出た形になります。 長期下降トレンドの後にこの形が現れると、大底を打って上昇に転換するサインと見ることができます。 |

いかがでしょうか、これらをゆっくり時間をかけて根気よく一緒に覚えていきましょう。

実際のチャートでも探して見ましょう^^

今日は以上になります。

最後まで読んでくれてありがとうございました。<m(__)m>

</m(__)m>

↓ブログ村ランキング参加しています。

「FX」ローソク足って何?超簡単に解説。

こんばんは(・へ・)

今日はローソク足についてできるだけわかりやすく解説してみました。

僕も含め初心者の方も一緒に学んでいきましょう。

●そもそもローソク足って何?

ローソク足とは超簡単に解説しますと、為替のレートの値動きを一目でわかるようにした記号のことです。

ほかにも欧米などで広く使われている、バーチャートという値動きを表した記号もありますが、今回はもっともポピュラーなローソク足についてのみ焦点をあてて解説しています。

※ちなみにローソク足は江戸時代に米の先物相場師の「本間宗久」って人が考案したという説があるようですね。

ローソク足の歴史の長さにびっくりですよね\(◎o◎)/!」

1本のローソク足には「始値」「終値」「高値」「安値」の4本値で構成されており値動きを表しています。

始値よりも終値が高く引けたものを「陽線」、始値よりも終値が安く引けた状態を「陰線」と言います。

※陽線と陰線は白と黒、または赤と青で表すことが多いように思われますが、業者によっても色は異なるようです。

ちなみに僕は陽線を青、陰線を赤にしています。理由は個人的に見やすいからです(笑)

別にそこは重要ではないので、各個人で見やすい色に設定するといいと思います。♪

ではさっそくローソク足を見てみましょう^^

| ※この図では赤色が陰線、青色が陽線となります。 説明したとおり、始値が終値より安い場合を「陰線」、始値が終値より高い場合を「陽線」と言います。 ローソク足は「始値」(寄り付き) 「終値」(引け値) 「高値」と「安値」の4つの価格を示します。 ちなみに1時間ごとのローソク足を「1時間足」、1日ごとのローソク足を「日足」と呼びます。 また、始値と終値の間、実体の部分から上下に伸びているケースがあります。この部分を「ヒゲ」と言います。 「陰線」なら始値より高値を付けた部分になります。高値部分を「上ヒゲ」 安値部分を「下ヒゲ」と言います。 ※ヒゲに関しては図に記入するのを忘れました。爆 |

●続いてローソク足にはいろんな形があります。

いろんな形を読み解くことで、上昇の勢いが強いのか、あるいは弱いのかを知ることができます。

ではどんな形があるのか実際に見て覚えていきましょう。

※今日ご紹介したローソク足は単体での読み方になります。

◎今回の記事で押さえておきたいまとめ

●ローソク足とは為替のレートの値動きを一目でわかるようにした記号

●1本のローソク足には「始値」「終値」「高値」「安値」の4本値で構成されている。

●始値よりも終値が高く引けたものを「陽線」、始値よりも終値が安く引けた状態を「陰線」という。

●いろんなローソク足の形を読み取ることによって相場の強弱を知ることができる。

あと説明が雑すぎてすみません 爆

なかなか説明するって難しいですね。。。

今日は以上になります。

読んでくれてありがとうございました。

↓ブログ村ランキング参加しています。

「FX」アップトレンド、ダウントレンド、レンジ相場って何?超簡単に解説。

今日はアップトレンド、ダウントレンド、レンジ相場について簡単に解説してみました。

●アップトレンドとは

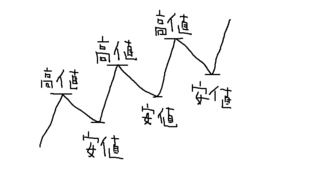

| アップトレンドとは一直線に右肩あがりというわけでもなく必ず戻りを形成しながらも、安値の切り上げ、高値を切り上げた状態をアップトレンドといいます。 |

●ダウントレンドとは

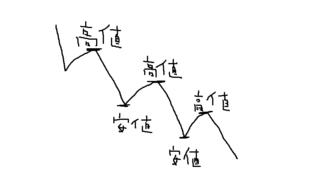

| ダウントレンドとはアップトレンドとは反対に、高値の切り下げ、安値の切り下げが続いている状態をダウントレンドといいます。 |

●レンジ相場とは

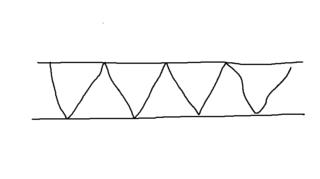

| レンジ相場とは方向感がなく、ある一定の水準の値をいったり来たりしている状態をレンジ相場といいます。 |

※相場ではトレンド相場が30%、レンジ相場が70%と言われています。

アップトレンドの場合では押し目(画像の安値)で買いエントリーするのが基本です。

ダウントレンドでは戻り目(画像の高値)で売りエントリーするのが基本になります。

レンジ相場では方向感がないので初心者はエントリーを控える方が良さそうです。

まずは実際のチャートを見てアップトレンド、ダウントレンド、レンジ相場を探してみましょう(´・ω・`)

今日は以上です。

読んでくれてありがとうございました。

「FX」まずは自分のトレードスタイルを決めよう。どんなスタイルがあるの?

FXの取引をするうえで、まず決めておきたいのが自分にあったトレードスタイルですよね。

トレードスタイルって言っても初心者はどんなトレードスタイルがあるのかもわからないと思いますので、簡単に解説していきたいと思います。

トレードスタイルは細かくすると5つあります。

①スキャルピング

②デイトレード

③スイングトレード

④ポジショントレード

⑤スワップトレード

①

●スキャルピング

スキャルピングでは1回の取引をわずか数秒から数分で決済し、これを繰り返して小さい利ざやを積み重ねるスタイルです。

1回の取引時間が短いために、ポジションを持ち続けることもないので、ストレスも少なく、空いた時間にササッと取引できるのも利点です。

数秒から数分で決済に至るため、リズミカルな反射神経が必要になるようです。

②

●デイトレード

デイトレードとは名前の通り、1回の取引を日をまたがないでその日のうちに終了させるポピュラーなスタイルです。

利食いの利幅は数10銭~ボラティリティーがあると1円程度と大きくなります。

売買のタイミングなどはテクニカル分析が中心になります。

③

●スイングトレード

比較的中期トレンドを狙ってポジションを持つので、1回の取引が数日から数週間に及ぶスタイルになります。

その間の値動きが大きくなる分リスクが高くなりますので、デイトレードと比べポジションを小さめにするのが主流だそうです。

④

●ポジショントレード

大きな長期トレンドに沿って、順張りでポジションを数週間~数ヶ月キープするスタイルです。

⑤

●スワップトレード

スワップポイント(インカムゲイン)獲得を目的に、低金利通貨を売り高金利通貨を買って長期間に渡ってロングポジションを取るスタイルです。

以上が主なスタイルになります。

自分の目的や、性格、生活リズムにあった取引スタイルを見つけることが大切になります。

ポジションを持っていると夜も気になって眠れないという人は、スキャルピングやデイトレードでその日の内に決済する方法も一つの手です。

1回の取引にじっくり時間をかけて利幅を大きく狙いたいという人はスイングトレードやポジショントレードを選ぶのがいいでしょう。

まずは仮想トレード(デモトレード)で感覚を掴み、スタイルをひとつひとつ試してみるほうがいいと思います。

今日は終わり

読んでくれてありがとうございました。

「FX」初心者 外国為替市場の大まかな季節別の特徴を解説。

為替市場は1年を通して見てみると大まかに各月ごとに特徴があることについて簡単に記事を書いてみました。

※大まかな各月ごとの特徴はありますが、あくまでも傾向を示したものにしか過ぎませんのでそこは考慮しておきましょう。

それではいってみましょー。

●2月~3月

2月は外貨建債券の利払いがあります。外貨建債券は四半期ごとに利払いがあるため、2月、5月、8月、11月にそれぞれクーポンが支払われます。

そのクーポン益の「円転」(円への転換)があります。

他にも3月末には日本の会計年度末を控えていることから、日本企業は「レパトリエーション」(得た外貨を日本円に還流)する動きが活発になります。

このようなことがあるので、比較的この時期は円が買われやすい傾向があります。

●4月~5月

会計年度末も終え、日本企業は新たな新規取引が活発になってきます、そのほかにも機関投資家などからの外債投資も活発に入ってくることが期待され、ドル買い需要が高まる傾向があります。

●8月

日本はお盆休み、欧米のディーラーも夏期休暇に入っており薄商い相場になります。いわゆる「夏枯れ相場」と言われ取引量が低く、動きの少ない展開が続きます。

●11月

欧米では12月が会計年度末であることが多く、収益のブレを避けるため会計年度末前の早い段階で、その年度分の会計取引はほとんど終えてしまう傾向があるので、会計年度末直前には取引量が減るといったことがあります。

11月下旬にレパトリエーション(資金還流)を行う傾向があります。

●12月

クリスマス休暇をとっている市場参加者が多く、会計年度末も控え薄商いになりやすい。

以上がおおまかな季節別特徴、傾向になります。

頭の片隅程度にとどめておきましょう。

今日は以上です、読んでくれてありがとうございました。

「FX」初心者 為替市場の時間別特徴をわかりやすく解説。

為替市場には取引参加者の様々な理由から、時間別の特徴や季節別の特徴があります。

※今回は時間別特徴について書いているので、季節別特徴の記事は後日書く予定です。

これらの特徴を知っているだけでも、ちょっとだけ有利に取引できるのではないでしょうか?

では時間帯による取引量の特徴からから確認してみましょう。

●為替市場の一日のなかで一番取引量が多い時間帯は、日本の夕方から深夜にかけての時間。

この時間はロンドン市場、途中からニューヨーク市場も参加してきますし、香港、シンガポール勢も途中まで残っていいますし。アジア勢、ロンドン勢、ニューヨーク勢三大市場が一堂に会する時間帯、まさにトレーダーが取引するうえで魅力的な時間と言えます。この時間帯に重要な経済指標、要人発言なども多く、相場を左右する材料も豊富なので比較的ボラティリティー(変動幅)も高くなります。

ヘッジファンド(機関投資家)などもこのボラティリティーの高い時間帯を狙ってきますので、さらに大きく動きやすい時間帯と言えます。

●逆に取引量が低くなる時間帯は日本時間の早朝になります。

この時間帯は朝の早い代わりに帰るのも早いニューヨーク勢はすでに退散していて、日本勢もまだ参入前です。

この時間帯の相場の中心はニュージーランド、オーストラリア、いわゆるオセアニア勢になります。

市場規模が低く取引量が少ないので、比較的不安定な時間ともいえるでしょう。

まれに大口の注文で値が大きくなることもあるので注意が必要です。

※つづいてキーポイントになる時間を見ていきましょう。

●日本時間9時55分

この時間は銀行の「仲値」というその日の基準となるレートが決定されます。

(両替、トラベラーズチェック、外貨預金、外貨建債権、小口の決済)などに使用されています。

輸出入企業の決済などは仲値ではなくその時々のレートを使用することが多いのですが、希に物品の決済などの際に生じてその都度決済が必要になるため、仲値を使用する場合もあります。

企業の決済日になりやすい5.10.15.20.25日(ゴトウビ)月末などは円が売られ、ドルが買われやすい時間帯と言えます。

●日本時間午後15時

この時間帯は東京オプションカットの(行使期限)があり為替が大きく動く傾向があります。

東京オプションカットとは通貨のオプション、カットオフタイムのことで、

通過オプションとは例えば定められた価格をつけなければ利益が貰え、逆に定められた価格につけば権利がなくなるというオプションがあります。

つまり売る権利、買う権利を売買する取引のことです。

カットオフタイムは権利が使える締切期限をいいます。

3時を過ぎてオプション自体が消滅してしまうと、相場はあるべき価格に落ち着こうとします。

●日本時間午後21時半(冬時間は22時半)

この時間はアメリカの経済指標が発表され、投資家が注目する雇用統計、貿易収支などがあるので、注意が必要。

市場の動きを一変することもよくあります。

●日本時間午後23時(冬時間24時)

オプション取引の「ニューヨークカット」と呼ばれ、ほとんどのオプションカットは午後15時、23時のいずれかを選択して期限が決められています。

特徴は午後15時の「東京オプションカット」と特徴と同じですが、「ニューヨークカット」の方が取引量が多くなる傾向があり注意が必要。

日本時間24時(冬時間午前25時)

ロンドンフィックスとは東京時間の「仲値」と同じです。

ただし、仲値がが円を中心に動きになるのに対し、ロンドンフィックスはドル、やポンド、ユーロが中心とした動きになります。

東京時間の「仲値」では円が売られやすい傾向がありますが、ロンドンフィックスは買われるか売られるかわかりにくいため、その時の状況を判断するしかなさそうです。ロンドンフィックスが過ぎると値動きは仲値発表前に比べ穏やかになりやすいです。

まとめ

日本時間の夕方から深夜にかけて取引量が活発になるので、トレードするには適している。

日本時間の朝方は取引量が少ないし、希に大口の注文が入るので大きく動くこともあり不安定な相場になる時もある。

日本時間午前9時55分「仲値」が発表される。 (ゴトウビ)月末などの決済で円が売られドルが買われやすい傾向がある。

日本時間午後15時、東京オプションカット(行使期限が切れる)売る権利、買う権利を売買をする取引ですので、両者が相場を拮抗させるため、不安定な動きになりやすい。

日本時間午後21時半(冬時間22時半)アメリカの重要な経済指標発表があるので、これまでの値動きが一変しやすい。

日本時間午後23時(冬時間午前24時)ニューヨークのオプションカット、東京のオプションカットよりも取引量が多いので、注意が必要。

日本時間午前24時(冬時間午前25時)ロンドンフィックス「仲値」の発表、ユーロ、ドル、ポンドなどが売買の中心になる。ロンドンフィックスが過ぎると相場は安定しやすい。

取引をする上で、これらの特徴を把握するのは、取引を少しでも有利にすることもできる場合もあると思うので、是非押さえておきたい知識ですね。

今日は以上になりますありがとうございました。

「FX」もしも損失が拡大してしまったらどうなるの?そうならないための解決策を簡単に解説。

FXでもし損失が拡大してしまった場合ってどうなるのかを超簡単に解説しました。

それではいってみましょうー!

損失が定められた水準をを上回ってしまいますと、取引会社さんから「マージンコール」警告が発せられます。

そして「マージンコール」が発せられた後に、追加で「追証」証拠金を入れ直すか、それが無理なら強制的に損失を確定されてしまう「強制ロスカット」が発動します。

「強制ロスカット」は損失がこれ以上拡大しないように、強制的に損失を限定するシステムのことです。

また、「ロスカット」は「レバレッジ」を大きくすればするほど、作動しやすくなります。

わずかな値動きで損益の振れ幅が大きくなるからです。

ここまで損失が大きくならないように資金管理の徹底、適切で無理のないレバレッジ、絶対に逆指値注文を入れるなど戦略が必要になってきます。

初心者さんは一度このような考えを思いついたことはないでしょうか?

自分の思惑とは反対に相場が動いてしまったけど、どうせまたすぐに元の水準に戻ってくるんじゃね?チャートを見ててもいったりきたりしているし、ちょっと我慢すれば大丈夫だ。と、、、、、、、、

はっきりいってしまいますとこのような考え方は絶対にしないでくさい。

これを改善しないと、利益を残すようなとトレードはできません。

もちろん元の水準まで値が戻ってくる場合はザラにあるのですが、取り返しのつかなくなることにもなりかねませんので絶対避けるべきです。

トレードでは負けを小さく、利益を大きく伸ばすことの意識が必要です。

思惑とは逆に値が動いてしまったら、自分が設定する許容損失額を設定しておいてその水準にタッチしてしまったら潔く負けを認めましょう。

FXではいかに上手に負けるかが重要です。

※この記事の結論

損失が拡大する前に、拡大するであろう損失を始めから避ける。

「強制ロスカット」は傷口を開ききってからの損切りのことです。FXでは傷口は浅くダメージの少ない状態で損切りすることが重要になります。

今回は以上になります

「FX」初心者にオススメな通過ペアとは?選ぶポイントとは?

こんばんは

今日は初心者にオススメな通貨ペアにについての記事を書いてみました。

まずFXをするにあたって、最初に決めておく必要があるのが、「どの通貨ペアで取引するか」です。

通貨と言っても世界国々によって通貨の種類ってまちまちですよね?

通貨の種類っていっても、アメリカドル、イギリスポンド、ヨーロッパ統一通貨のユーロ、オーストラリアドル、ニュージーランドドル、カナダドル、スイスフラン、南アフリカランド、シンガポールドル、香港ドル、韓国フォン、スウェーデンクローネ、、インドネシアルピア、ブラジルレアル、中国元、ロシアルーブル、トルコリラなどなどたくさんありすぎてどの通貨で取引したらいいのか頭痛くなってきますよね。(笑)

そこでまず押さえておきたいのは、通貨と通貨の交換といった場合、日本人であれば円との交換が一番頭に浮かぶと思うのですが、FXでは必ずしも円が絡む必要はないのです。

例えば、ユーロとドルでも構いませんし、ポンドとドルの交換でもいいのです。

複数の通貨の組み合わせが考えられる中、通貨の特徴や組み合わせの特徴に合わせて、決定していく必要があるのです。

★選ぶポイントとしては取引量が多いことと、情報量が多い方が、取引に適していると言えます。

反対に適していない通貨ペアとは取引量が少ないく、情報量が少なく、あまり馴染のない通貨ってことになります。

取引量が多い通過ペア→ユーロドル>ドル円>ポンドドル

情報量が多いのは 日本>アメリカ>ヨーロッパ≒イギリス

特におすすめな通過ペアとは「ドル円」です。

ドル円は初心者だけではなく、長く取引をしている人の場合でも、メジャーな通過ペアであり、基本だそうです。

★世界の基軸通貨を知る。

基軸通貨とは、国際間取引において最も流通している通貨のことで、世界の通過といっても過言ではありません。

現在の基軸通貨はアメリカのドルですから、アメリカが世界経済の中心的役割を担っていて、貿易の取引、世界の中央銀行の外貨準備などにおいてもドルが基本となります。

なので世界中の投資家達も、アメリカの経済状況、政策金利動向、経済指標、ニュース、動向などを常に目を光らして注目しているのです。

きょうはおしまい。

「FXのリスク」についての種類って何?まずはリスクを知ることが一歩。

こんにちは

今回はFXにはリスクがあることについて、また、主なリスクの種類について書いていきたいと思います。

これからFXを始めようとしている方には、避けて通れないのでリスクをしっかりと一緒に勉強しましょう。

●「値動きのリスク」

FXでは元本が保証された取引ではありません、もちろん自分の思惑と反対に相場が動けば損失となります。

株とか債権でもそうですが、ポジションを持った瞬間には値動きのリスクにさらされることになり、儲かったり、損したりします。

低金利通貨を売って、高金利通貨を買うことによって、金利差を受け取ることのできる「スワップポイント」、このスワップポイントも、金利市場の動向次第で増減します。それどころか金利差が逆転してしまえば、スワップポイントを逆に支払わなければなりません。

「値動きリスク」を考える時に、最重要なのは「レバレッジ(テコの原理)」と「リスク」の関係です。

FXは元での少ない資金で大きな金額の取引ができることが魅力の一つですが、値動きによる差損益や、「スワップポイント」の受け払いは取引金額によって決まるので、取引が大きくなればなるほど、収益の期待やリスクも高まります。

つまりFXはハイリスクハイリターンな取引と言えます。

※値動きリスクを軽減するには、「テクニカル分析」「ファンダメンタル分析」「資金管理」「感情のコントロール」などの知識、経験が必要となりそうです。

●「流動性のリスク」

流動性リスクとは、大きなニュースや出来事など、現在だとアメリカのトランプ大統領のちょっとした発言、ツイッターの投稿だけで、相場の取引量が減ったり、増えたりさせる影響力があります。

為替市場では1日の取引量の規模が550兆と言われているほど、市場規模がデカイので、株式市場などと比べて流動性リスクは比較的低くなりますが、突発的な世界経済に影響を与えるような重要なニュースや出来事の直後などは値動きが荒くなり、取引したい水準でうまくできないリスクがあります。

また流動性が高くなったり、低くなったりすると証券会社さんへの手数料(売値と買値の差額のこと)「スプレッド(手数料)」などの幅が広くなる傾向があるので、成行注文だとさらに不利なポジションを持つことにもなりかねます。

※流動性が低い時は取引をあえて避けるなど、戦略をもって取引をするなど、個人の工夫が必要になってくる気がしますね。

●システムのリスク

FXはネットでの取引になりますから、システム障害が起こる可能性は常にあり、いざという時に取引できないと困ってしまします。

これは取引会社側のシステム障害なども無いとは言い切れません、まずは自分のパソコンや通信回線の障害、故障なども考えておくべきです。

※このリスクを回避するには、パソコンと携帯電話両方の取引を可能にしておくなどの工夫が必要なのかもしれません。

●信用リスク

取引業者の財務状況の悪化や業務の停止、倒産などによって取引ができなくなり、元本も戻ってこないかもしれないリスクのことです。

倒産や、業務停止など確率的にはかなり低いとは思いますが、油断せず考慮しておく必要がありそうですね。

その会社の信用力はもちろんですが、どんなに大きな会社でも100%倒産しないとは限りません。

※利用者から預かった証拠金を信託銀行に預託して、業者の資金とは分離して、倒産したときの証拠金を保証してくれる業者を選ぶと良さそうですね。

●カントリーリスク

先行き不透明な財政の悪化、紛争、戦争、国々の経済状況の悪化など

●イベントリスク

ハリケーン、台風、地震、干ばつなど、経済のリスクになり被害の大きさにより相場にも影響を与えます。

今回は以上になります読んでくれてありがとうございました。

FXの魅力とは何?レバレッジ、手数料、24時間取引可能?

今回はFXの魅力について考えていきたいと思います。

●FXでは少ない資金で大きな金額の取引が可能なのが特徴です。

口座を開いた証券会社さんに「証拠金」という担保金を預け入れることで、元手の金額よりも最大で25倍までの取引が可能となります。

このことを「レバレッジ」といい、テコの原理のことです。

がしかし、、FXは両刃の剣であり、逆に大損してしますリスクも常にあるので、僕も含め初心者の方たちは、しっかり知識をつけて初心者のうちは無理のない取引を心がけましょう。

まずはデモ取引ができる証券会社さんもあるのでそこを試してみましょう。

ちなみに自分はYJFXのデモ口座で練習中です。

●外貨預金などと比べて、手数料が安い。

外貨預金は金融機関で顧客が外貨を売買する「仲値」と呼ばれる午前10時の市場のレートを利用されてます。

例えばドルを買う場合、「TTS」と呼ばれる仲値から1円円安のレートが使われます。

逆に外貨預金を日本円に戻すためにドルを売る場合は(TTB)と呼ばれる仲値から1円円高のレートが使用されます。

つまり売り買いする一連の取引で2円分の手数料が必要ということになります。高ぃeee!!!

またこれはドルに交換する例で上げましたが、取引量の少ない外貨を買う場合にはもっとコストがかかるそうです。

FXの取引では1ドルあたりの手数料は無料のものから10銭程度で済むそうです。

●24時間取引可能

外国証拠金取引には、東京証券取引所みたいな取引所というものはありません。

世界中の銀行間を繋ぐネットワークのことを「インターバンク市場」といい、電話や、ネットを通して24時間、世界中のどこかで取引が行われています。

※このように銀行間で直接取引を行うことをダイレクトディーリングと呼びます。

株式投資などでは9時から3時までと取引時間が限られている中で、FXでは24時間常に市場が開いているので、日中働いている人でも、いつでも取引が可能ということです。

※しかも、仕事を終えて帰宅する日本時間の夕方の時間帯は、ロンドン市場、ニューヨーク市場も途中から参加してくるため、取引量も増えるので取引する最適な時間とも言えます。

●低金利通貨を売って、高金利通貨を買うことによって得られるスワップポイント。

「スワップポイント」とは金利差による収益を獲得することができる。

●売り買いがどちらからでも取引が可能であり、自分の相場見通しに従って取引が可能。

●世界情勢や世界経済の影響によって相場が変化するので、それらの情報に詳しくなれる。

FXの魅力について書いてみました。

今回は以上になります。読んでくれてありがとうございました。

円高、円安ってよくニュースでよくきくけど何?わかりやすく解説

テレビや、ニュース、ラジオなどで、「今日の外国為替市場の円相場は現在1ドル112円23銭から26銭で取引が行われています。昨日に比べて35銭円高に動いているようですね。」

みたいなのを一度は聞いたことがあるかもしれません。

そこで円高、円安って何?って疑問を抱くと思います。

通貨の価値は毎日リアルタイムで変動しています。

需給によって通貨は強くなったり、弱くなったりをしています。

円高とはつまり、外貨と比べ相対的に円の価値が高くなったということです。

例えば1ドル=100円から → 1ドル=80円 になったとします。

これまではジュースを1ドル=100円で買えたものが、1ドル=80円にレートが変動したため、80円で買えるようになります。

つまり差額の20円ドルに対して円の価値が高くなったと言えます。

円安とは、外貨と比べ相対的に円の価値が低くなったということです。

1ドル=100円から → 1ドル=120円になった場合は

差額の20円、今までより多く払わないと買えなくなるってことです。

1ドル=100円から80円になったら普通円安じゃないの?って感覚的に違和感を覚えるかもしれませんが、そこはなれるしかないと思います。

円高のメリット

円の価値が外貨に比べ高くたったということですから、海外に旅行に行きやすくなったり、原油の仕入れコストが下がったり、海外からの輸入品が安く買えるようになります。

円高のデメリット

日本は輸出立国なので、円高になってしますと業績の悪化に繋がります。外国人旅行客の減少などが挙げられます。

円安のメリット

日本の輸出企業の業績がプラスに転じやすくなります。外国人旅行客なども訪れやすくなり、デフレ脱却で日本経済が活性化します。

円安のデメリット

輸入品コストの増加、物価が高くなる。海外に旅行にいきにくくなる。などなどです。

ではまた、一緒に少しずつ勉強しましょう。

外国為替ってなんだろう?簡単に解説

外国為替ってなに?って方にも簡単に解説します。

日本では円が使われているように、アメリカではドル、ヨーロッパではユーロ、イギリスではポンドというぐあいに、各国で使われている通貨は異なります。

例えば日本から韓国に旅行に行ったとします。そこでは円のままでは買い物ができないので、銀行や空港などで自国の円を、韓国のウォンに両替しますよね。

また旅行から日本に帰国し、もって帰ってきたその韓国のウォンを日本の銀行で円に戻したりします。

このような、異なる二つの通貨の交換を「外国為替市場」っていうんですね。

日本の企業やメーカーさんたちも、外国でモノを売って、得た外貨などを日本円に換えるというふうにしていたり、海外の金利の高い通貨を買ってみたり、ほかにも外国の金利の高い通貨を外貨預金などで買ったり、個人や企業、世界中の方たちが様々な理由で通貨の交換が行われているんですね。

※日本は今はアベノミクス施策で金融緩和しているので、銀行に預金していても利息は低く、資金効率が悪いので、金利の高い通貨を狙って買う、外貨預金だったり、FXが人気の一つの理由かもしれませんね。

つまりお金は金利の高い国にお金が流れやすく、循環しやすいってことも言えるかもしれませんね。

お金の流れをつかめたらもしかしたら、いつか稼げるようになるかもしれませんね。

FX(外国為替証拠金取引)とは

今日はFXとは何?ってところから勉強も込めて学んで行きたいと思います。

FXとは通称(外国為替証拠金取引)といいます。

ちなみに英語ではForeign exchange(フォーレン エクスチェンジ)といいます。

フォーレン=外貨 エクスチェンジ=交換、または両替をさします。

頭文字をとって日本ではFXと言われているんですね。

FXとはそのまま外貨の交換、または両替するという意味になります。

お金の価値は何らかの理由で常に変動し、価値が上がったり、または下がったりと、変化しているってことなんです。

つまりFXでは弱くなるであろう通貨を売り、強くなるであろう通貨を買えば儲けることができるってことになりますよね。

え?理屈では簡単ぽいけど、、

雑談※FXは1998年に外為法が改正され、それまでは銀行に限られていた取引が、一般に開放されたことで生まれまました。

取引業者に資金を担保、証拠金とすることで、元手の何十倍もの金額が取引ができることなどが急激に取引量を増やしました。※現在はレバレッジは25倍までと金融庁が定めています。

なんと為替市場の1日の取引額は550兆円と言われているみたいです!!!

以上今日はFXとは何かを簡単に説明しました。